https://www.fnnews.com/news/202108051340389298

서울반도체 2·4분기 매출 3368억원, 역대 분기 최대 기록

[파이낸셜뉴스] 광반도체 전문 기업 서울반도체의 올해 2·4분기 매출과 영업이익이 전년 동기 대비 각각 25.6%, 70.3% 증가했다. 5일 서울반도체는 올해 2·4분기 매출이 연결기준 3368억원, 영업이익.

www.fnnews.com

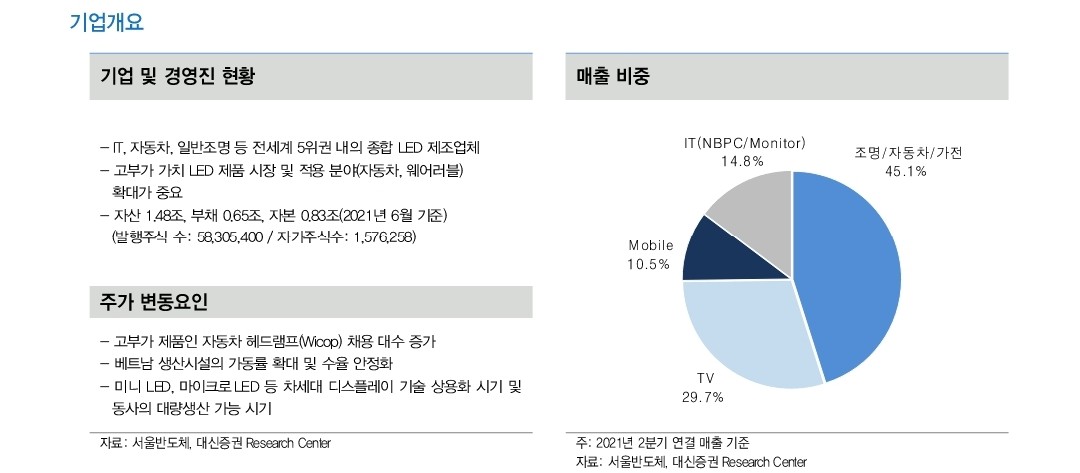

서울반도체는 지난 1분기에 이어 2분기에도 디스플레이, 일반 조명, 자동차 등 모든 사업부가 두 자릿수 성장을 하는 가운데, 자동차 사업부 매출은 전년 동기 대비 98% 증가하며 급성장세를 보였다.

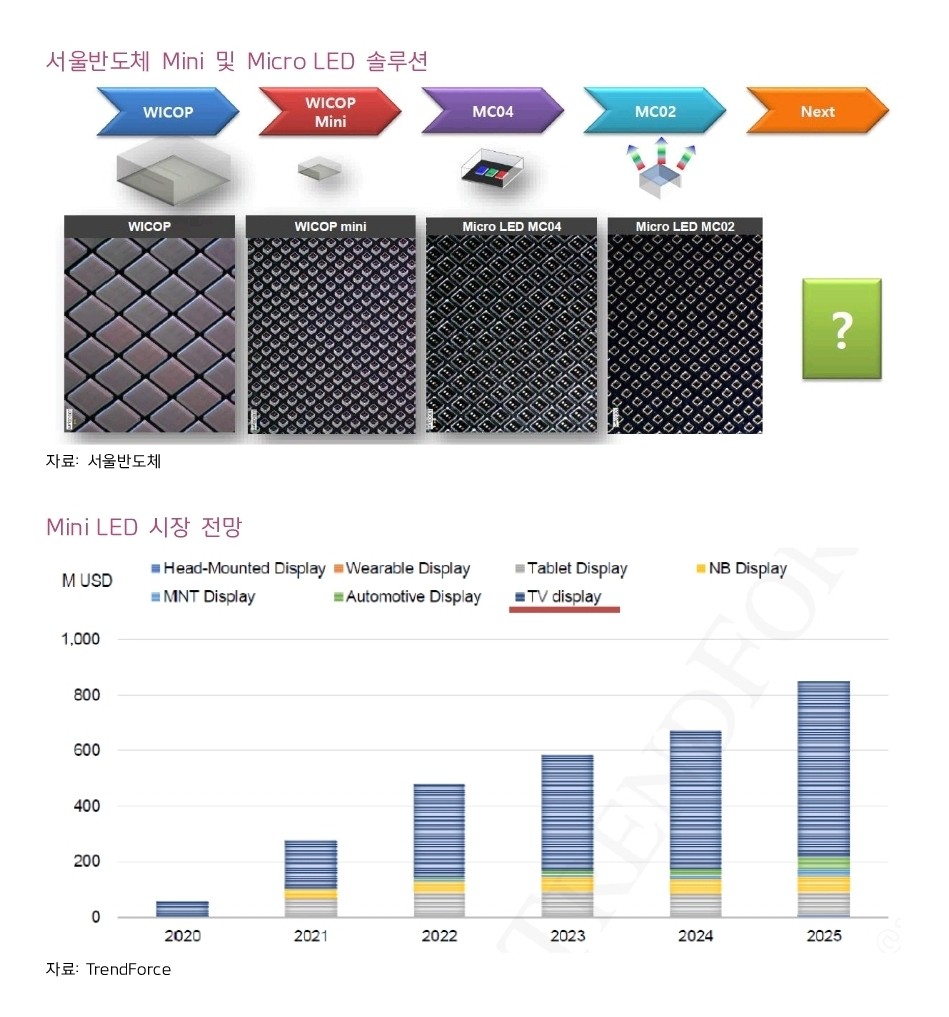

서울반도체 관계자는 “당초 자동차 반도체 부족으로 전방 산업이 다소 위축됐으나 세계 최초의 패키지가 필요 없는 강건 구조 와이캅(WICOP) 기술을 적용한 글로벌 자동차 양산 모델이 올해 102개를 넘어서는 등 구조적 성장기에 들어섰다”고 밝혔다.

회사 관계자는 "하반기에는 차세대 디스플레이 기술로 높은 관심을 받고 있는 미니 LED 양산이 확대되고, 조명, 자동차의 전망 수치 증가에 따라 성장 기회를 선점하는 투자도 이미 상반기에 진행했다"고 밝혔다.

하나금투 “서울반도체 주가 실적 대비 낮아... 투자의견 매수”

하나금투 서울반도체 주가 실적 대비 낮아... 투자의견 매수

biz.chosun.com

https://www.edaily.co.kr/news/read?newsId=01308726629144696&mediaCodeNo=257&OutLnkChk=Y

서울반도체, `코로나19` 정상화로 내년 IT수요 둔화 가능성…목표가↓-하이투자

하이투자증권은 6일 서울반도체(046890)의 올해 2분기 실적이 매출액 3366억원, 영업이익 234억원 등으로 시장 기대치(매출액 3322억원, 영업이익 235억원)에 부합했다고 평가했다. 투자의견은 ‘매수

www.edaily.co.kr

http://www.sentv.co.kr/news/view/599428

키움證 “서울반도체, 3Q 미니LED TV 모멘텀 본격화”

[서울경제TV=배요한기자] 키움증권은 6일 서울반도체에 대해 “3분기부터 미니LED TV 모멘텀이 본격화되며 실적 개선 폭이 확대될 것”이라며 투자의견 매수 목표주가 2만5,000원을 제시했다. 서

www.sentv.co.kr

http://www.inews24.com/view/1393839

서울반도체, 하반기 LCD TV 수요 불확실성…목표가↓-신한금투

분석했다.

www.inews24.com

https://www.dailian.co.kr/news/view/1018828/?sc=Naver

이정훈 서울반도체 대표 “바이오레즈로 청정 공기 마실 권리 찾는다”

이정훈 서울반도체 대표가 자회사 서울바이오시스의 ‘바이오레즈’ 노하우를 통해 국민들이 깨끗한 공기 마실 수 있도록 하겠다며 기술력에 대한 자신감을 드러냈다. 신종 코로나바이러스 감

www.dailian.co.kr

★ 서울반도체 : 마침내 미니 LED TV

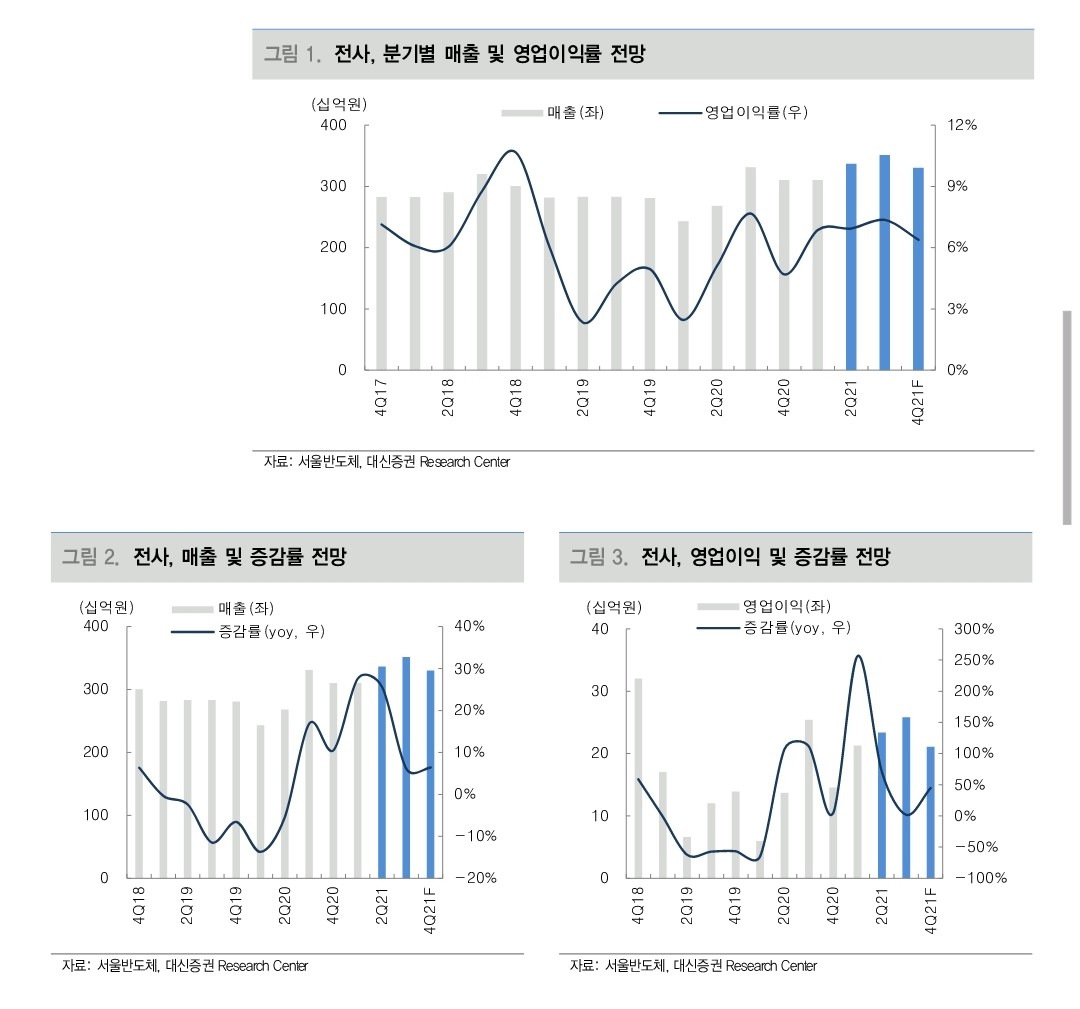

고객사들의 Mini-LED TV 출시 지연과 그에 따른 매출 공백으로 2분기 실적이 우려 됐지만, 시장 기대치를 충족시켰고, 고부가 자동차조명이 선전했다. 하반기는 Mini-LED TV 모멘텀이 예정돼 있다. Mini-LED TV가 프리미엄 트렌드의 주류를 형성하고, 동사는 국내 TV 업체들 내에서 주도적 지위를 차지할 것이다. Wicop Mini 제품 경쟁력이 부각될 것이다. LED 업계 수급 여건이 개서되며 판가도 안정적이다.

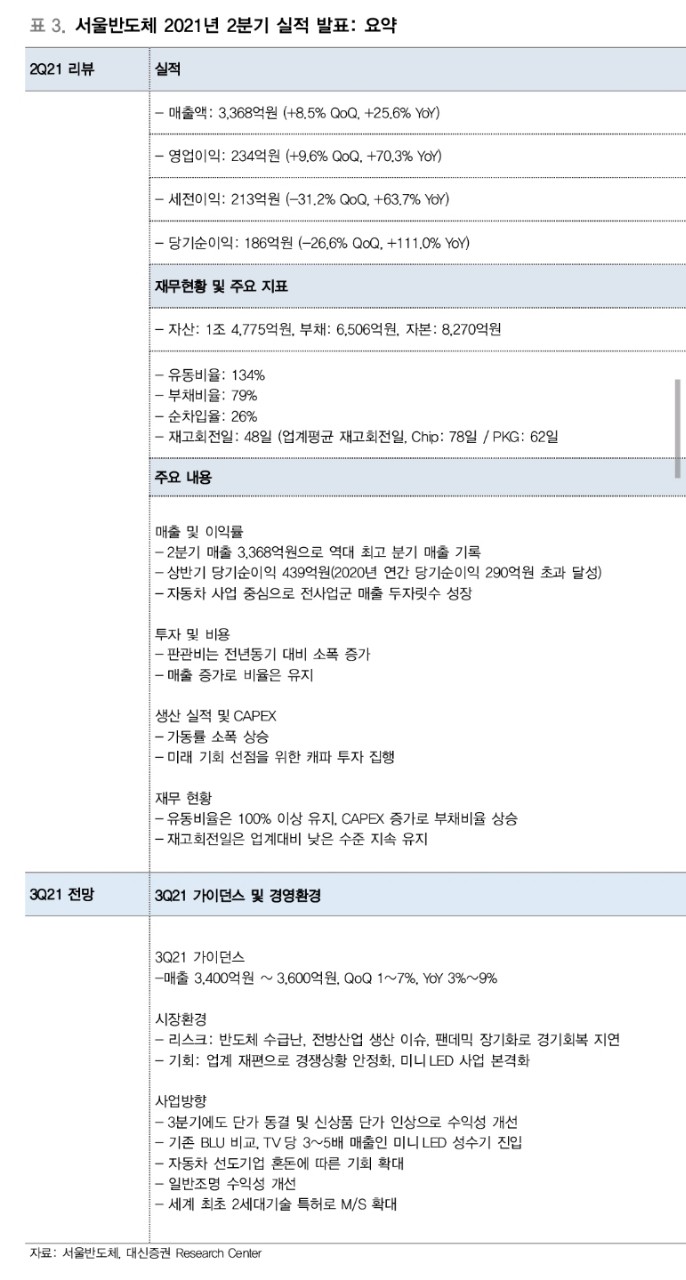

□ 2분기 호실적, 자동차조명 선전

2분기 영업이익은 234억원(QoQ 10%, YoY 70%)으로 시장 컨센서스(235억원)를 충족시킨 호실적이었다. TV 고객사들의 Mini-LED TV 출시 지연에 따라 관련 매출이 이월됐음에도 불구하고, 고부가 자동차조명 부문이 호조를 보였고, High Power 제품 중심의 일반조명 매출도 증가했다.

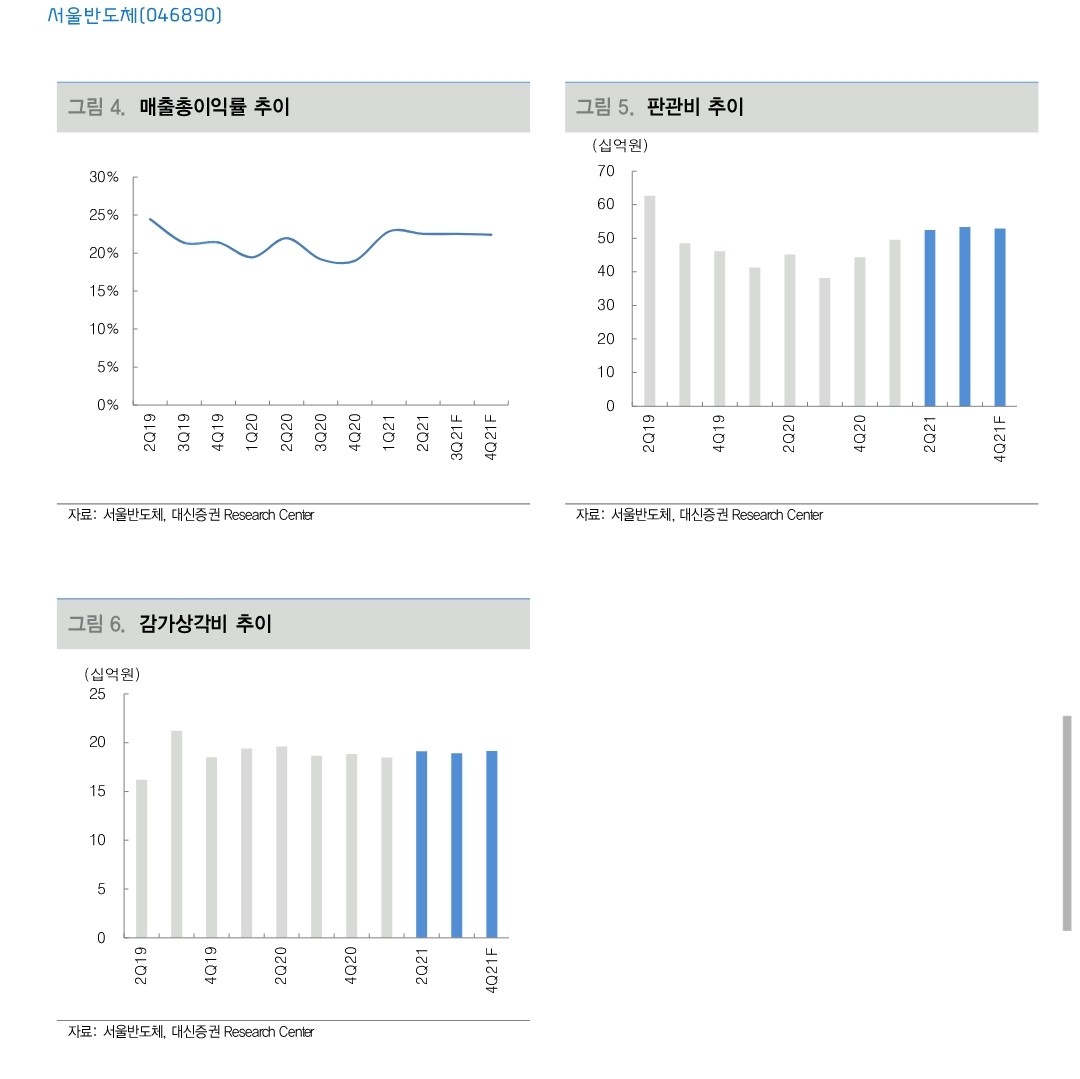

LED 업계의 공급과잉이 해소된 가운데, 신제품의 판가를 인상하면서 양호한 ASP 기조가 이어졌다.

□ 3분기 Mini-LED TV 모멘텀 본격화, 주도적 지위 기대

3분기부터 Mini-LED TV 모멘텀이 본격화되며 실적 개선폭이 확대될 것이다. 3분기 영업이익은 302억원(QoQ 29%, YoY 19%)으로 추정된다.

Mini-LED TV는 DDIC, High end 패널, QD Sheet 등 주요 부품 조달 차질로 인해 고객사들의 출하가 지연됐지만, 하반기 프리미엄 TV의 주류를 형성할 것이다. 특히 글로벌 1위사는 OLED TV에 맞설 수 있는 전략적 카드로 Mini-LED TV를 전면에 내세우고 있다.

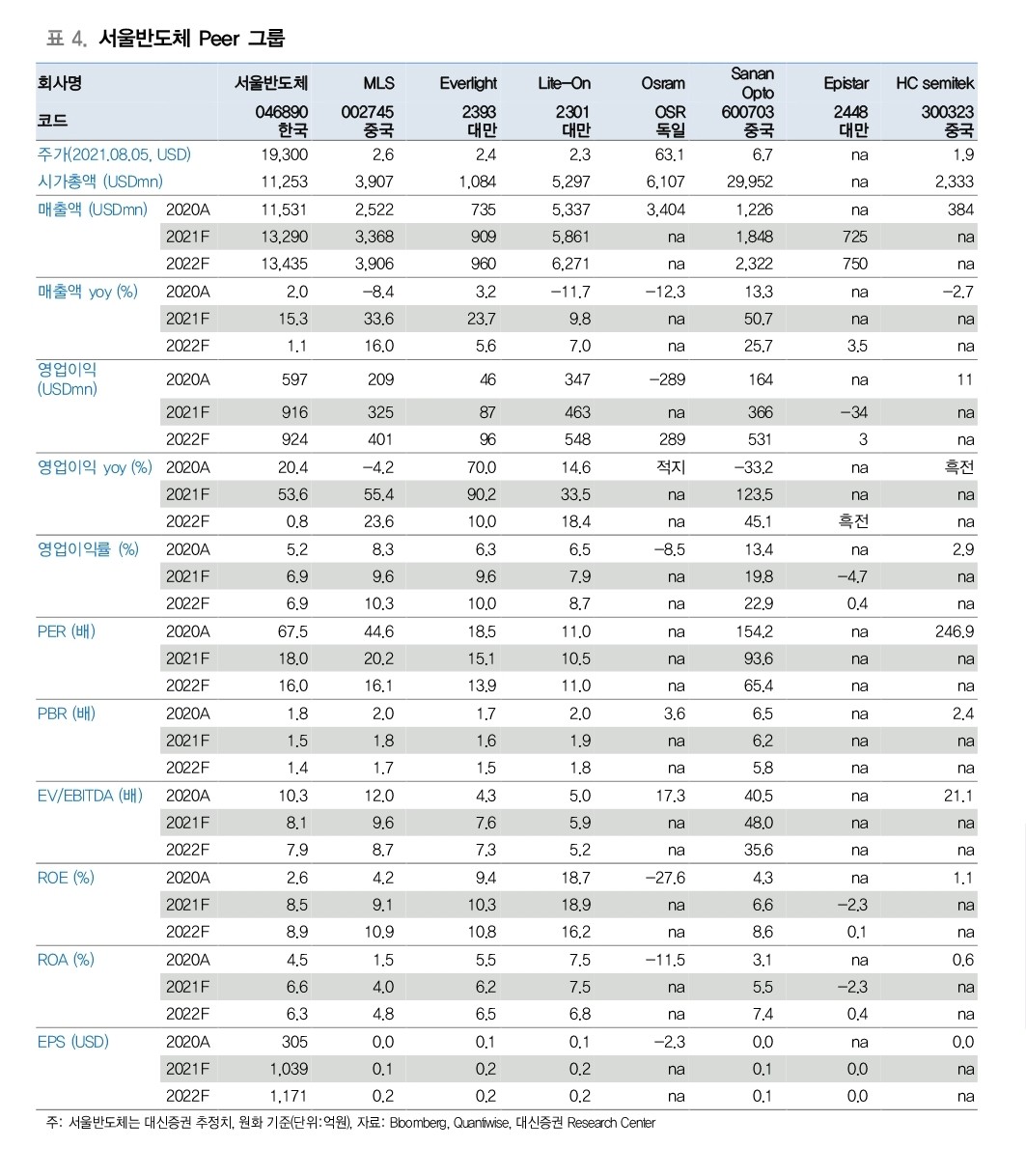

동사는 Wicop Mini 제품 경쟁력을 바탕으로 국내 TV 업체들 내에서 주도적 지위를 확보할 것이고, TV 대당 매출이 3~5배 증가하는 계기가 될 것이다. 현재 경쟁사는 중국 San'an, 대만 Epistar 등에 국한된 것으로 파악된다.

Mini-LED 시장은 올해 2.8억달러를 시작으로 2025년까지 연평균 71% 성장할 전망이며, 역시 TV가 대다수를 차지할 것이다.

Micro-LED는 해외 고객 대상 초대형 사이니지용으로 출하가 시작돼 선도적 성과를 거둘 것이다.

자동차조명은 완성차 생산 차질 이슈가 완화되며 수요 여건이 개선될 것이다. 지능형 헤드램프(ADB)용 Wicop과 실내 조명용 SunLike의 경쟁력이 부각될 것이다. 하반기 유럽 고객 등을 대상으로 양산 모델 수가 확대될 예정이다.

일반조명은 베트남 법인의 원가 경쟁력을 바탕으로 가로등, 옥외등과 같은 High Power 제품에 집중할 계획이다.

올해 영업이익은 66% 증가한 993억원으로 전망된다. 투자의견 'BUY'와 목표주가 25,000원을 유지한다.(키움증권)

★ 서울반도체 : 양호한 실적, 높은 Valuation

□ 2Q21 실적 시장 기대치 부합

동사 2Q21 실적은 매출액 3,366 억원(YoY +26%, QoQ +8%), 영업이익 234 억원(YoY +70%, QoQ +10%)를 기록하며 시장 기대치(매출액 3,322억원, 영업이익 235억원)에 부합했다. 비대면 환경으로 인한 IT, TV 세트 수요 호조세가 지속되고 있으며, IT 기기들의 제품 Slim화 추세로 고부가가치 제품인 Wicop 적용이 확대되고 있다. 이로 인해 발생한 제품 Mix 효과가 매출과 수익성 개선을 견인하고 있다. 국내 설비 이전을 완료한 베트남 공장 생산이 안정화되었다는 점도 긍정적인 영향을 미치고 있다. 다만 선박 부족으로 인한 운임비 상승이 판관비단에 다소 부담 요인으로 작용했다.

□ 하반기 IT 기기 수요 호조세로 실적 상승세 지속될 전망

3Q21에도 전세계 주요 세트 업체들의 IT, TV 패널 구매량은 더욱 증가할 전망이다. 시장 내 LCD 패널/세트 재고 수준이 낮아 연말 성수기를 대비한 재고 축적 수요가 강해질 것으로 예상되기 때문이다. 이에 따라 디스플레이향 LED 출하도 견조할 것으로 예상된다. 다만 반도체 공급 부족 사태로 인해 IT, TV 패널 생산 물량이 다소 제한될 가능성은 존재한다. 최근 LED 산업은 구조조정을 거치면서 업체들간 경쟁 상황이 안정화되고 있다. LED 가격도 안정세를 나타내고 있으며, 일부 고부가가치 제품의 경우에는 인상 조치도 이루어지는 등 LED 업체들의 수익성 확보가 유리해졌다. 이를 반영한 3Q21 매출액과 영업이익은 각각 3,560 억원(YoY +7%, QoQ +6%), 270억원(YoY +5%, QoQ +14%)을 기록할 것으로 추정된다.

□ 매수 투자의견 유지하나, 목표주가 23,000원으로 하향 조정

동사에 대한 매수 투자의견을 유지하나, 목표주가는 23,000 원으로 8% 하향한다. 목표주가는 12개월 Foward 예상 BPS에 LED 업계가 안정화 국면에 진입했다는 점을 고려해 최근 3년간 중상단 P/B 1.8배를 Target Multiple로 적용해 산출했다. 향후 IT 향 LED 수요는 Mini-LED, Micro-LED 등 차세대 디스플레이 기술 발전으로 기기당 채택량이 점진적으로 증가할 전망이다. 또한 동사는 전세계 1st Tier LED 업체로서 차량용 LED, VCSEL, UV LED 등 신규 시장 확대로 제품 및 고객사 다변화가 기대된다는 점은 긍정적인 요인이다. 다만 당사는 COVID-19 사태가 점차 정상화되면서 2022년 비대면 IT 수요가 다소 둔화될 가능성이 높을 것으로 보고 있다. 따라서 내년 동사 실적은 올해 발생한 기저효과로 인해 상승폭이 다소 제한적일 것으로 예상된다. 현 주가는 올해 예상 실적 기준 P/B 1.5배 수준으로 과거 5년간 평균 대비 Valuation 매력도가 높지 않다고 판단되는 바 중장기적인 관점에서 접근할 것을 권고한다.

'미리미리 해두는 종목 공부 > 기업분석' 카테고리의 다른 글

| 카페24 : 한국의 Shopify, NAVER가 인수한다는 카페24 (2) | 2021.08.09 |

|---|---|

| 엠씨넥스 : 모바일을 넘어 차량용 카메라까지, 자율주행 애플글래스 드론 메타버스관련주로 변신 가능?! (3) | 2021.08.07 |

| [지주사 뽀개기 시리즈] SK : ESG 대장 한국의 버크셔 해서웨이를 꿈꾼다 (0) | 2021.08.06 |

| TYM : 농기계의 테슬라를 꿈꾸다 코리아 람보르기니 (3) | 2021.08.06 |

| 브랜드엑스코퍼레이션 : 유행을 선도하라 , 조선의 나이키를 꿈꾸다, 성장하는 젝시믹스와 기대되는 젤리믹스 (0) | 2021.08.06 |